そろそろ、令和3年分の所得税確定申告や個人の消費税確定申告を終えてきている頃かと思います。

今年も新型コロナウイルス感染症の影響により、提出がズレ込んでいる方もいるようですが、令和3年分は簡易な記載方法による個別延長になりますので、改めてご留意ください。

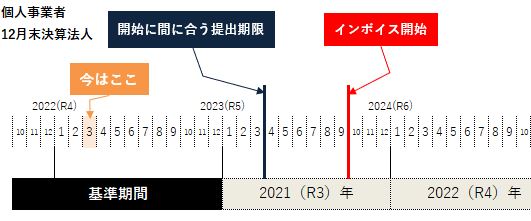

ところで、令和3年分の所得税確定申告を終えますと、消費税の観点から見たときには、令和5年分の消費税に係る基準期間の課税売上高が確定されたことを意味します。

令和5年分といえば、インボイス制度開始日である令和5年(2023年)10月1日を含んでいますので、インボイス制度開始年において消費税の課税事業者なのか否かが確定します。

課税事業者選択届出書を提出していないと仮定した場合

- 前年以前から課税事業者である場合→適格請求書発行事業者の提出をどうするか

- 令和4年分まで課税事業者ではなかった場合→適格請求書発行事業者の提出をどうするか+課税事業者になるかどうか

を判断することとなります。

1つのラインは、インボイス制度開始日である、令和5年(2023年)10月1日に間に合わせるかどうか、です。

確実に間に合わせたいのであれば、令和5年(2023年)3月31日までに提出することとなります。

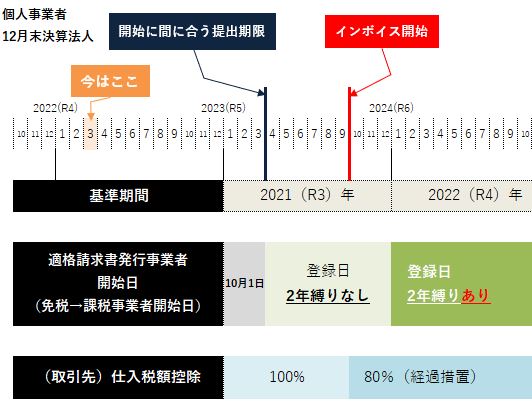

仮に免税事業者である場合には、いつから課税事業者になるか、もポイントです。

取引先にとっては、インボイス制度開始から仕入税額控除が100%適用できなくなるわけですので、特にBtoBの場合にはどうするのかを検討しなければなりません。

すぐに全く適用できなくなるわけではなく、経過措置としてまずは80%の控除となります。

その点も考慮に入れながら検討する必要があるでしょう。

また、適格請求書発行事業者の登録日がいつかにもよって、課税事業者の縛り(いわゆる“2年縛り”)があるか否かが異なります。

その辺りも踏まえて検討しましょう。

上図でもお分かりの通り、インボイス制度開始日に確実に間に合わせるための提出期限まで、残り1年です。

少なくとも、インボイス制度開始年の基準期間の課税売上高が確定したことで、免税事業者か否かが確定します。特に年一先は、なかなか会う機会もないことと思います。確定申告の報告時にどうするのかの方向性の確認だけでもしておかれるとよいでしょう。

※ 上図はいずれも、課税期間を1年として図解しています。

令和3年がインボイス開始年の基準期間になる

令和3年がインボイス開始年の基準期間になる