作成日:2016/03/22

相続人以外の者が包括遺贈により財産を取得した場合における相次相続控除の適用の可否について

ご夫婦の場合、どちらか一方が亡くなると法律上の相続人は、『配偶者+X』になります。この場合のXとは、第一順位は『こども』、こどもがいらっしゃらないと、第二順位の『亡くなった人の両親祖父母等の直系尊属』、第二順位もいらっしゃらないと、第三順位の『亡くなった人の兄弟姉妹(代襲相続人は甥・姪まで)』になります。

第二順位・第三順位に財産を相続してもらわないためには、全ての財産を配偶者に相続させる遺言書を残すことが賢明です(第二順位の場合は遺留分の減殺請求の問題は残りますが)が、その配偶者に全ての財産を移した場合、その配偶者が亡くなると、その財産はその配偶者の親族が相続することになります。

実際の問題として、たとえば本家の長男には妻がいるが子どもがおらず、本家の財産が全て妻に、となった後に妻が亡くなればその財産は、妻の親族のものとなります。

本家を継ぐべき人が長男の親族側にいる場合、妻が生きている間は妻の財産として、妻が亡くなればその本家を継ぐべき人へ渡したい、こういう場合もあるでしょう。

このようなときには、先の遺言を残す場合もありますが、近年では信託(家族信託)が少しずつ広がっているようです。

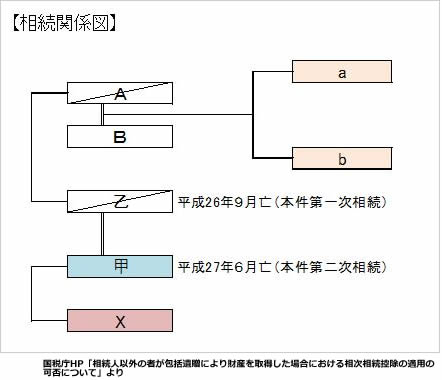

ところで、次のような相続関係において、乙の甥姪であるabに甲の遺言により全ての財産が遺贈(包括遺贈)された場合、このabは相次相続控除の適用を受けることができるのか、照会事例が国税庁サイトで掲載されています。

○相続人以外の者が包括遺贈により財産を取得した場合における相次相続控除の適用の可否について

http://www.nta.go.jp/tokyo/shiraberu/bunshokaito/souzoku/160318/index.htm

結論から申し上げると、「相続人でない者で包括受遺者となる者が遺贈により財産を取得する場合には、相次相続控除の適用はない」ということになります。つまり、相続人と同一の権利義務を有する包括受遺者であっても(事例の場合のab)、“相続人”でない以上は相次相続控除の適用はない、ということになります。

関連コンテンツ: