�@�z��҂����I�N�����������Ă���ꍇ�́A�z��ҍT����z��ғ��ʍT���̓K�p�ɂ��ẮA�܂����I�N�����̌����[�Ŏ������z���m�F���A�z��҂̔N��ɉ��������I�N�����T���z�����������ď������z��c�����邱�ƂƂȂ�܂��B

�@���������ۂ́A�����z������I�N�����T���z���T�����ď������z���v�Z����̂ł͂Ȃ��A���Z�\�����ƂɁA���̎Z���ŏ������z���v�Z���܂��B

�@���̑��Z�\�́A���Œ��T�C�g�ł��m�F���邱�Ƃ��ł��܂��B

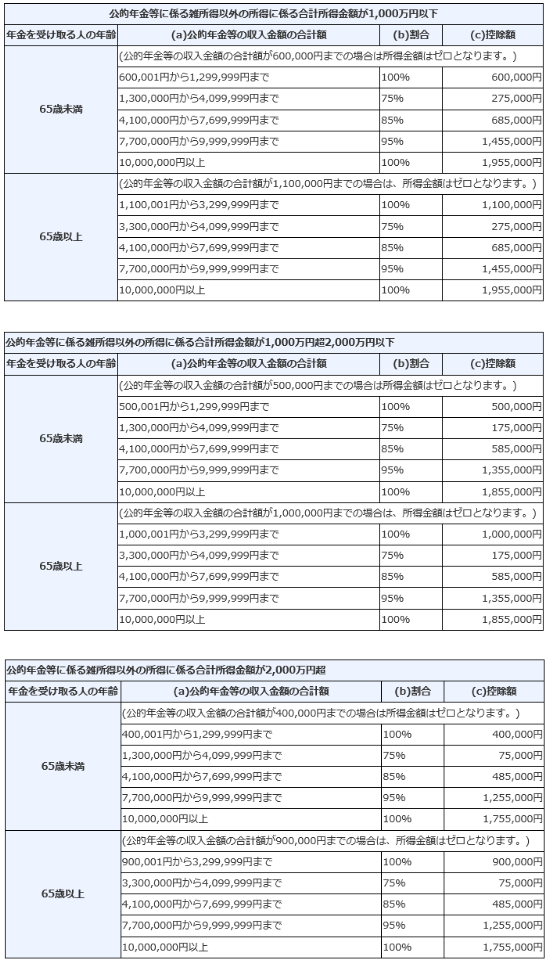

�@���ӓ_�Ƃ��āA�ߘa2�N������A���Z�\���܂��傫������3��ނɕ�����Ă���A�Ƃ����_�ł��B

- �{�l�̌��I�N�����ɌW��G�����ȊO�̏����ɌW�鍇�v�������z��1,000���~�ȉ�

- �{�l�̌��I�N�����ɌW��G�����ȊO�̏����ɌW�鍇�v�������z��1,000���~�� 2,000���~�ȉ�

- �{�l�̌��I�N�����ɌW��G�����ȊO�̏����ɌW�鍇�v�������z��2,000���~��

�@�����āA�X�ɂ���܂ł̂悤�ɁA�N���҂̔N�65�Έȏォ�������ɂ���ĕ�����Ă��܂��B

�@�N���������ł́A�}�{�e����z��ҍT���Ȃǂ̏�������ɂ����鍇�v�������z�̌��ϊz�v�Z�ł́A���̂قƂ�ǂ��A��L1�D�͈͓̔��ł̍ŏ��65�Ζ����ł���T���z60���~�A65�Έȏ�ł����110���~�T���N���X�ł͂Ȃ����Ǝv���܂��B�i�z��ғ��ʍT���ł��ƁA65�Ζ����̏ꍇ�͈ꕔ2�i�ڂ́u130���~�`410���~�����v�̃N���X�ɂ͂Ȃ邩�Ǝv���܂����B�j

�@�Ȃ��A�ߘa2�N���̔N���������ł́A��b�T���\�����ɏ����Җ{�l�̍��v�������z�̌��ϊz���v�Z���闓������܂��B������ŏ������z���v�Z����ꍇ�ɂ́A��L1�D�`3�D�S�Ă��蓾�Ȃ����Ƃ͂���܂���B�������z�̌v�Z�ɂ����ӂ��������B

�z��҂�}�{�e�������I�N�����������Ă���ꍇ�́A�������z�v�Z

�z��҂�}�{�e�������I�N�����������Ă���ꍇ�́A�������z�v�Z