作成日:2015/08/31

マイナンバー制度 金額によって判断が異なる代表的な法定調書

マイナンバー制度がはじまると、税の分野では従業員等への給与の他、法定調書作成のためのマイナンバー取得もしなければなりません。

法定調書とは、事業者が一定の支払等を行った場合に、誰にどれだけ支払ったのかを作成して国へ提出する書類です。この法定調書には、支払った先の個人番号や法人番号(以下、マイナンバー等)を平成28年1月1日以後の支払等から記載しなければなりません。そのために、マイナンバー等を取得する必要が生じます。

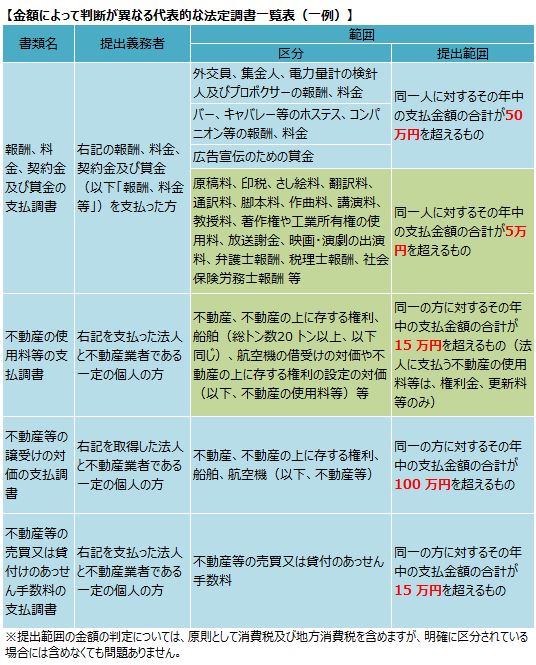

ただし、法定調書を提出するか否かの判断は、法定調書の種類によって異なりますし、支払った者が誰か、にもよります。

特に金額によって判断が異なる代表的な法定調書を、いくつか例示しました。

たとえば法人が地主さんから土地を賃借しているような場合には、「不動産の使用料等の支払調書」の作成を考えます。これまで毎年作成していたのであれば大抵はその地主さんからマイナンバー等を取得する必要がありますので、どういった手段でそのマイナンバー等を取得するかをご検討いただくこととなります。

個人番号の取得については、もれなく本人確認(番号の確認と身元の確認)が必要です。

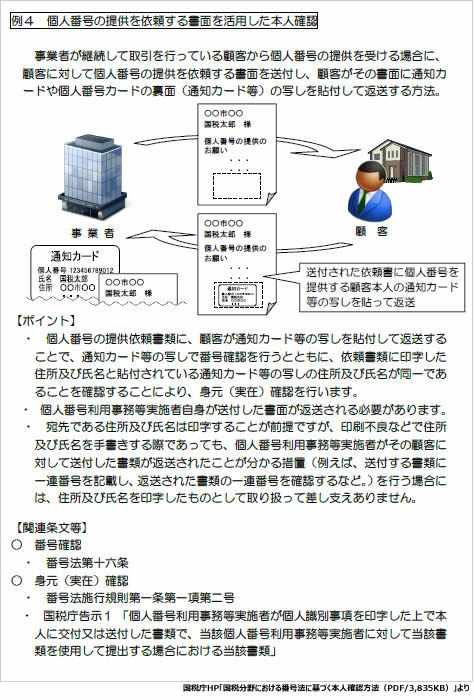

この点、国税庁のサイト上で公表されている次の本人確認方法をご参考いただければいいのですが、個人的には継続賃借しているのであれば、次の【例4】による本人確認をおすすめします。

○国税分野における番号法に基づく本人確認方法(PDF/3,835KB)

http://www.nta.go.jp/mynumberinfo/pdf/kakunin.pdf

これであれば、通知カード等の写しを添付して返送していただければいいので、特に地主さんが個人の場合、対面での本人確認に必要な身元確認書類の用意が不要となるため、負担が軽くすみます。

また、【例4】の場合、マイナンバー等の利用目的のほか、添付された通知カードの写しをどう取扱うのかについてもあわせて記載しておくと、相手の不安も軽減されるでしょう。

なお、添付された通知カードの写しを保管することは法令上義務付けられていませんが、もし保管するのであれば安全管理措置を講ずる必要があります。その点は十分ご留意ください。

関連コンテンツ: