�쐬���F2014/01/22

�Y�Ƌ����͋����@�A1��20���{�s

�Y�Ƌ����͋����@���������A1��20���{�s���ꂽ���Ƃɂ��A

�E���Y������ݔ��������i�Ő�

�E������Ɠ������i�Ő�

�E�x���`���[�������i��

�E���ƍĕґ��i�Ő�

�Ȃǂ��K�p�J�n(���ۂ̖@���͎{�s����Ă��܂��A�����I��)����܂��B

���ԓ������������̂��߂̐Ő�������j

�i����25�N10��1�� ���R����}�E�����}�j

����26�N�x��������j

�i����25�N12��12�� ���R����}�E�����}�j

�� ���ԓ����̊�����

�i�� �Łj

�k�V�݁l

�P ���Y���̌���ɂȂ���ݔ������𑣐i���邽�߂̐Ő��[�u�i���Y������ݔ��������i�Ő��j�̑n��

�@�Y�Ƌ����͋����@�i���́j�̐���ɔ����A�F�\�������o����@�l���A���@�̎{�s�̓����畽��29�N�R��31���܂ł̊ԂɁA���Y���ݔ����\������@�B���u�A�H��A�����i�A�����A���������ݔ��A�\�z���y�у\�t�g�E�G�A�ŁA���@�ɋK�肷�鐶�Y������ݔ����i���́j�ɊY��������̂̂����A���̋K�͈ȏ�̂��̂̎擾�������āA���̐��Y������ݔ����������ɂ��邻�̖@�l�̎��Ƃ̗p�ɋ������ꍇ�ɂ́A���̎擾���z��50���i�����y�э\�z���ɂ��ẮA25���j�̓��ʏ��p�Ƃ��̎擾���z�̂S���i�����y�э\�z���ɂ��ẮA�Q���j�̐Ŋz�T���Ƃ̑I��K�p���ł��邱�ƂƂ���B�������A�Ŋz�T���ɂ�����T���Ŋz�́A�����̖@�l�Ŋz��20��������Ƃ���B

�@�Ȃ��A�Y�Ƌ����͋����@�̎{�s�̓����畽��28�N�R��31���܂ł̊ԂɎ擾�����������̂ɂ��ẮA���̕��ʏ��p���x�z�Ƃ̍��v�ł��̎擾���z�܂ł̓��ʏ��p�Ƃ��̎擾���z�̂T���i�����y�э\�z���ɂ��ẮA�R���j�̐Ŋz�T���Ƃ̑I��K�p���ł��邱�ƂƂ���i�����łɂ��Ă����l�Ƃ���B�j�B

�i���P�j��L�̑[�u�́A����26�N�S���P���O�ɏI�����鎖�ƔN�x�ɂ����ĎY�Ƌ����͋����@�̎{�s�̓����畽��26�N�R��31���܂ł̊ԂɑΏێ��Y�̎擾���������ꍇ�ɂ́A����26�N�S���P�����܂ގ��ƔN�x�ɂ����āA���ʏ��p�����z���͐Ŋz�T�������z�̏��p���͍T�����ł��邱�ƂƂ���B

�i���Q�j���Y���ݔ��Ƃ́A���̖@�l�̎��Ƃ̗p�ɒ��ڋ�����錸�����p���Y�ō\������Ă�����̂������B�Ȃ��A�{�X�A��h�ɓ��̌����A�����p�����i�A���������{�ݓ��͊Y�����Ȃ��B

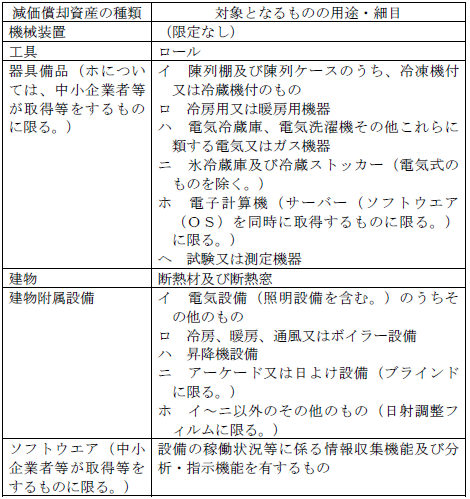

�i���R�j���Y������ݔ����Ƃ́A��[�ݔ��y�ѐ��Y���C����I�y���[�V�����̉��P�Ɏ�����ݔ��Ƃ��ĎY�Ƌ����͋����@�ɋK�肷����̂������B

�i���S�j��[�ݔ��Ƃ́A��[���ɌW��ݔ��v���������̋@�B���u�A�H��A�����i�A�����A���������ݔ��y�у\�t�g�E�G�A�������B

�@�Ȃ��A��[���ɌW��ݔ��v���́A���̇@�y�чA�̂�����ɂ��Y�����邱�ƂƂ���B

�@ �ŐV���f���i�@�B���u�F10�N�ȓ��A�H��F�S�N�ȓ��A�����i�F�U�N�ȓ��A�����y�ь��������ݔ��F14�N�ȓ��A�\�t�g�E�G�A�F�T�N�ȓ��ɁA���ꂼ��̔����J�n���ꂽ���̂ōł��V�������f���������B�������A�̔��J�n�N�x���擾��������N�x�y�т��̑O�N�x�ł��郂�f�����܂ށB�j�ł��邱�ƁB

�A �����f����Ő��Y���i�P�ʎ��ԓ�����̐��Y�ʁA���x�A�G�l���M�[�������j���N���ςP���ȏ���シ����̂ł��邱�ƁB

�������A�@�B���u�̂���������Ǝғ����擾��������\�t�g�E�G�A�g���^�@�B���u�ɂ������L�@�́A10�N�ȓ��ɔ̔����J�n���ꂽ���̂ōŐV���f���y�т��̍ŐV���f���̂P�O�̃��f���Ƃ��A�\�t�g�E�G�A�ɂ́A��L�A�͕t���Ȃ����ƂƂ���B

�i���T�j���Y���C����I�y���[�V�����̉��P�Ɏ�����ݔ��Ƃ́A���Y���̌���ɌW��v���������Ƃɂ��o�ώY�Ƌǂ̊m�F���������v��ɋL�ڂ��ꂽ�@�B���u�A�H��A�����i�A�����A���������ݔ��A�\�z���y�у\�t�g�E�G�A�������B

�Ȃ��A���Y���̌���ɌW��v���́A�����v��ɂ����铊�����v����15���ȏ�i������Ǝғ��ɂ����ẮA�T���ȏ�j�ł��邱�ƂƂ���B

�i���U�j���̋K�͈ȏ�̂��̂Ƃ́A���ꂼ�ꎟ�̂��̂������B

�@ �@�B���u �P�䖔�͂P��̎擾���z��160���~�ȏ�̂���

�A �H��y�ъ����i ���ꂼ��P�䖔�͂P��̎擾���z��120���~�ȏ�̂��́i���ꂼ��P�䖔�͂P��̎擾���z��30���~�ȏ�ŁA���A�ꎖ�ƔN�x�ɂ����邻�̎擾���z�̍��v�z��120���~�ȏ�̂��̂��܂ށB�j

�B �����A���������ݔ��y�э\�z�� ���ꂼ���̎擾���z��120���~�ȏ�̂��́i���������ݔ��ɂ��ẮA��̎擾���z��60���~�ȏ�ŁA���A�ꎖ�ƔN�x�ɂ����邻�̎擾���z�̍��v�z��120���~�ȏ�̂��̂��܂ށB�j

�C �\�t�g�E�G�A ��̎擾���z��70���~�ȏ�̂��́i��̎擾���z��30���~�ȏ�ŁA���A�ꎖ�ƔN�x�ɂ����邻�̎擾���z�̍��v�z��70���~�ȏ�̂��̂��܂ށB�j

�i�n���Łj

�k�V�݁l

�P ���Y���̌���ɂȂ���ݔ������𑣐i���邽�߂̐Ő��[�u�i���Y������ݔ��������i�Ő��j�̑n��

�@�Y�Ƌ����͋����@�i���́j�̐���ɔ����A������Ǝғ����A���@�̎{�s�̓����畽��29�N�R��31���܂ł̊ԂɁA���Y���ݔ����\������@�B���u�A�H��A�����i�A�����A���������ݔ��A�\�z���y�у\�t�g�E�G�A�ŁA���@�ɋK�肷�鐶�Y������ݔ����i���́j�ɊY��������̂̂����A���̋K�͈ȏ�̂��̂̎擾�������āA���̐��Y������ݔ����������ɂ��邻�̒�����Ǝғ��̎��Ƃ̗p�ɋ������ꍇ�ɑI��K�p�ł��邱�ƂƂ����@�l�ł̓��ʏ��p���͐Ŋz�T����@�l�Z���ŋy�і@�l���ƐłɓK�p����B

�� ������Ƒ�

�i�� �Łj

�k�V�݁l

�P ���Y������ݔ��������i�Ő��i�Čf�j

�i1�j��[�ݔ��ɂ��āA������Ǝғ��́A�����i�̂����d�q�v�Z�@�i�T�[�o�[�i�\�t�g�E�G�A�i�n�r�j���Ɏ擾������̂Ɍ���B�j�Ɍ���B�j�y�ш��̃\�t�g�E�G�A��ΏۂƂ���i�����łɂ��Ă����l�Ƃ���B�j�B

�i���j�@�B���u�̂���������Ǝғ����擾��������\�t�g�E�G�A�g���^�@�B���u�ɂ��ẮA�v�����ɘa����B

�i2�j���Y���C����I�y���[�V�����̉��P�Ɏ�����ݔ��ɂ����鐶�Y���̌���ɌW��v���ɂ��āA������Ǝғ��́A�����v��ɂ����铊�����v�����T���ȏ�i������Ǝғ��ȊO�̖@�l�ɂ����ẮA15���ȏ�j�ł��邱�ƂƂ���i�����łɂ��Ă����l�Ƃ���B�j�B

�k�����E�g�[�l

�P ������Ǝғ����@�B�����擾�����ꍇ�̓��ʏ��p���͐Ŋz�T�����x�ɂ��āA���̌��������s������A���̓K�p�������R�N��������i�����łɂ��Ă����l�Ƃ���B�j�B

�@�Y�Ƌ����͋����@�i���́j�̐���ɔ����A������Ǝғ������@�̎{�s�̓����畽��29�N�R��31���܂ł̊ԂɎ擾������������@�B���u���̂������Y������ݔ��������i�Ő��̐��Y������ݔ����i���́j�ɊY��������̂ɂ��ẮA���̕��ʏ��p���x�z�Ƃ̍��v�ł��̎擾���z�܂ł̓��ʏ��p�i���s30���̓��ʏ��p�j���ł��邱�ƂƂ���B

�@�Ȃ��A������Ǝғ��i���s ���蒆����Ǝғ��j�ɂ����ẮA���̓��ʏ��p�Ƃ��̓���@�B���u���̂������Y������ݔ��������i�Ő��̐��Y������ݔ����ɊY��������̂̎擾���z�̂V���i���蒆����Ǝғ��ɂ����ẮA10���i���s�V���j�j�̐Ŋz�T���Ƃ̑I��K�p���ł��邱�ƂƂ��A�Ŋz�T���ɂ�����T�����x���ߊz�́A�P�N�Ԃ̌J�z�����ł��邱�ƂƂ���B

�i���P�j��L�̉����́A����26�N�S���P���O�ɏI�����鎖�ƔN�x�ɂ����ĎY�Ƌ����͋����@�̎{�s�̓����畽��26�N�R��31���܂ł̊Ԃɐ��Y������ݔ����ɊY��������̂̎擾���������ꍇ�ɂ́A����26�N�S���P�����܂ގ��ƔN�x�ɂ����āA���ʏ��p�����z���͐Ŋz�T�������z�̏��p���͌J�z�T�����ł��邱�ƂƂ���B

�i���Q�j������Ǝғ��Ƃ́A���{���̊z�Ⴕ���͏o�����̊z���P���~�ȉ��̖@�l�����͔_�Ƌ����g�����ŁA�F�\�������o������̂������B

�i���R�j���蒆����Ǝғ��Ƃ́A���{���̊z�Ⴕ���͏o�����̊z��3,000���~�ȉ��̖@�l�����͔_�Ƌ����g�����ŁA�F�\�������o������̂������B

�O ���Ԋ�Ɠ��ɂ��x���`���[�������̑��i

�i�� �Łj

�k�V�݁l

�P �x���`���[�����𑣐i���邽�߂̐Ő��[�u�̑n��

�@�Y�Ƌ����͋����@�i���́j�̐���ɔ����A�F�\�������o����@�l�ŁA���@�̎{�s�̓����畽��29�N�R��31���܂ł̊Ԃɓ��@�ɋK�肷�����V���ƊJ�����ƌv��i���́j�ɂ��ĔF������������ƗL���ӔC�g���ɌW�铊�����ƗL���ӔC�g���_���������Ă�����́i���̓������ƗL���ӔC�g���̗L���ӔC�g�����Ɍ���A���̖@�l���K�i�@�֓����Ƃł���ꍇ�ɂ͂��̓������ƗL���ӔC�g���ɑ���o���\��z���Q���~�ȏ�ł�����̂Ɍ���B�j���A���̔F��������Ȍ�ɂ��̓������ƗL���ӔC�g���ɏo�������A���A�������炻�̓������ƗL���ӔC�g���̑������ԏI���̓��܂ł̊��ԓ��ɂ����Ă��̓���V���ƊJ�����ƌv��ɏ]���Ă��̓������ƗL���ӔC�g���̑g�����Y�ƂȂ铯�@�ɋK�肷��V���ƊJ�Ǝҁi���́j�̊��������擾�����ꍇ�ɂ����āA���̊������̉��i�̒ᗎ�ɂ�鑹���ɔ����邽�߁A���̊��ԓ��̓����܂ފe���ƔN�x�I���̎��ɂ����ėL���邻�̊������̂��̏I���̎��ɂ����钠�뉿�z�̍��v�z��80���ȉ��̋��z��V���ƊJ�Ǝғ��������������i���́j�Ƃ��Đςݗ��Ă��Ƃ��́A���̐ςݗ��Ă����z�́A���̎��ƔN�x�ɂ����đ����Z���ł��邱�ƂƂ���B

�@���̏������́A���̐ςݗ��Ă����ƔN�x�̗����ƔN�x�ɂ��̐ςݗ��Ă����z�̑S�z���������āA�v���Z������B

�i���P�j��L�̑[�u�́A����26�N�S���P���Ȍ�ɏI�����鎖�ƔN�x�ɂ��ēK�p����B

�i���Q�j��L�̓K�i�@�֓����Ƃ́A���̓������ƗL���ӔC�g���_���������������܂ގ��ƔN�x�J�n�̎��ɂ����邻�̑��L���،��ł��銔�����̒��뉿�z��20���~�ȏ�̂��̂Ɍ���B

�Q �n�Ƒ��i�̂��߂̓o�^�Ƌ��ł̐ŗ��̌y���[�u�̑n��

�@�l���A�Y�Ƌ����͋����@�i���́j�ɋK�肷��F��n�Ǝx�����ƌv��i���́j�ɌW��F������s�撬���ɂ����āA���v��ɋL�ڂ��ꂽ����n�Ǝx�����Ɓi���́j�ɂ��x�����Ċ�����Ђ̐ݗ�������ꍇ�ɂ́A���Y������Ђ̐ݗ��̓o�L�i���@�̎{�s�̓����畽��28�N�R��31���܂ł̊ԂɎ���̂Ɍ���B�j�ɑ���o�^�Ƌ��ł̐ŗ����A1,000����3.5�i�Œ�Ŋz�V���T��~�j�i�{��1,000���̂V�i�Œ�Ŋz15���~�j�j�Ɍy������[�u���u����B

�l ���v�͂̔���I�Ȍ���Ɍ������o�c���v�̑��i

�i�� �Łj

�k�V�݁l

�P ���ƍĕ҂𑣐i���邽�߂̐Ő��[�u�̑n��

�@�Y�Ƌ����͋����@�i���́j�̐���ɔ����A�F�\�������o����@�l�œ��@�̎{�s�̓����畽��29�N�R��31���܂ł̊Ԃɓ��@�ɋK�肷����莖�ƍĕҌv��i���́j�ɂ��ĔF��������̂��A�ϗ����ԓ��̓����܂ފe���ƔN�x�̂��̐ϗ����ԓ��ɂ����āA���̓��莖�ƍĕҌv��ɋL�ڂ��ꂽ���@�ɋK�肷����莖�ƍĕҁi���́j�ɌW�铯�@�ɋK�肷������Ёi���́j�̓��芔�����̎擾�i���̓��莖�ƍĕґO�̎擾�������B�j�����A���A���̓��芔���������̎擾�̓����܂ގ��ƔN�x�I���̓��܂ň��������L���Ă���ꍇ�ɂ����āA���̓��芔�����̉��i�̒ᗎ���͑ݓ|��ɂ�鑹���ɔ����邽�߁A���̓��芔�����̎擾���z��70���ȉ��̋��z����莖�ƍĕғ��������������i���́j�Ƃ��Đςݗ��Ă��Ƃ��i���̓��莖�ƍĕ҂������ŏ��̎��ƔN�x�ɂ����āA���̓��莖�ƍĕґO���炻�̍ŏ��̎��ƔN�x�I���̓��܂ň��������L���Ă��邻�̓����Ђ̓��芔�����̒��뉿�z��70���ȉ��̋��z����莖�ƍĕғ��������������Ƃ��Đςݗ��Ă��ꍇ���܂ށB�j�́A���̐ςݗ��Ă����z�́A���̎��ƔN�x�ɂ����đ����Z���ł��邱�ƂƂ���B

�@���̏������́A���̐ϗ����ԏI���̓����܂ގ��ƔN�x�̗����ƔN�x����T�N�ԂŁA���̐ϗ����ԏI���̓����܂ގ��ƔN�x�I���̎��ɂ����鏀�����c���̋ϓ��z���������āA�v���Z������B

�i���P�j��L�̑[�u�́A����26�N�S���P���Ȍ�ɏI�����鎖�ƔN�x�ɂ��ēK�p����B�Ȃ��A����26�N�S���P���O�ɏI�����鎖�ƔN�x�ɂ����ĎY�Ƌ����͋����@�̎{�s�̓����畽��26�N�R��31���܂ł̊Ԃɓ��芔�����̎擾�������ꍇ�ɂ́A����26�N�S���P�����܂ގ��ƔN�x�ɂ����Ă��̏������ϗ������z�̑����Z�����ł��邱�ƂƂ���B

�i���Q�j�ϗ����ԂƂ́A���̖@�l�����̓��莖�ƍĕҌv��ɂ��ĔF����������瓯���Ȍ�10�N���o�߂�����i���̓��莖�ƍĕҌv��ɋL�ڂ��ꂽ���莖�ƍĕ҂ɌW������Ђ��A�����܂łɂR���A���ʼnc�Ɨ��v���v�サ���ꍇ�ɂ́A���̉c�Ɨ��v���v�サ���Ō�̎��ƔN�x�I���̓��j�܂ł̊��Ԃ������B

�i���R�j���芔�����Ƃ́A�ݗ��Ⴕ���͎��{���̊z���̑����ɔ������K�̕����݁A�����A���Ќ^�����Ⴕ���͌����o���ɔ����擾��������Ђ̊����i�o�����܂ށB�j���͂��̓����Ђɑ���ݕt���ɌW����������B

�Q ���ƍĕғ��ɌW��o�^�Ƌ��ł̐ŗ��̌y���[�u�̑n��

�@�Y�Ƌ����͋����@�i���́j�ɋK�肷�鎖�ƍĕҌv��i���́j�A���莖�ƍĕҌv��i���́j���͒�����Ə��p���ƍĐ��v��i���́j�̔F��i���@�̎{�s�̓����畽��28�N�R��31���܂ł̊Ԃɂ��ꂽ���̂Ɍ���B�j�����F�莖�Ǝғ����A�����̌v��Ɋ�Â��s��������Ђ̐ݗ����ɌW�鎟�Ɍf����o�L�ɑ���o�^�Ƌ��ł̐ŗ����A���̂Ƃ���y������[�u���u����B

�i1�j������Ђ̐ݗ����͑����̓o�L 1,000����3.5�i�{��1,000���̂V�j

�i2�j�����ɂ�銔����Ђ̐ݗ����͑����̓o�L

1,000���̂P�i���������ɂ��ẮA1,000����3.5�j

�i�{��1,000����1.5�i���������ɂ��ẮA1,000���̂V�j�j

�i3�j�����ɂ�銔����Ђ̐ݗ����͑����̓o�L

1,000���̂T�i�{��1,000���̂V�j

�i4�j�@�l�̐ݗ����̏ꍇ�ɂ����鎟�Ɍf����o�L

�@ �s���Y�̏��L���̈ړ]�o�L 1,000����16�i�{��1,000����20�j

�A �D���̏��L���̈ړ]�o�L 1,000����23�i�{��1,000����28�j

�i5�j�����ɂ��@�l�̐ݗ����̏ꍇ�ɂ����鎟�Ɍf����o�L

�@ �s���Y�̏��L���̈ړ]�o�L 1,000���̂Q �i�{��1,000���̂S�j

�A �D���̏��L���̈ړ]�o�L 1,000���̂R �i�{��1,000���̂S�j

�i6�j�����ɂ��@�l�̐ݗ����̏ꍇ�ɂ����鎟�Ɍf����o�L

�@ �s���Y�̏��L���̈ړ]�o�L 1,000���̂S �i�{��1,000����20�j

�A �D���̏��L���̈ړ]�o�L 1,000����23�i�{��1,000����28�j

�֘A�R���e���c�F

�@ �`�^�Ƃa�^

�`�^�Ƃa�^

�`�^�Ƃa�^

�`�^�Ƃa�^