作成日:2026/02/18

ミニマムタックスの記載例が公表 国税庁

以前、ミニマムタックスの判定表兼計算書が国税庁サイトに公表されたことをご案内しました。

この記載例が、同庁サイトに公表されています。確認しましょう。

○極めて高い水準の所得に対する負担の適正化措置について

○特定の基準所得金額の課税の特例の適用がある場合の記載例(PDF/1,323KB)

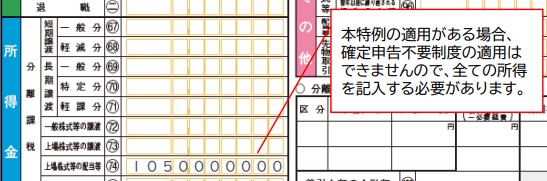

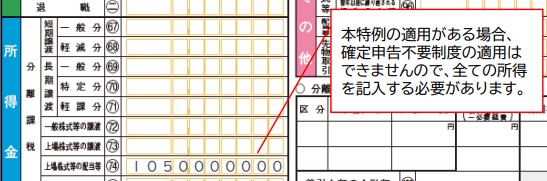

記載例は、不動産所得が200万円、所得控除は社保控除30万円、申告不要の上場株式等の配当等が10億5千万円(源泉徴収税額160,807,500円)のケースを基にしています。

この場合、ミニマムタックスによる追加納税額は、1,903,000円となっています。

この記載例をベースに確認しておきたいのが、ミニマムタックス適用により、

- 確定申告不要制度は適用できない(すべての所得を記入)

国税庁「特定の基準所得金額の課税の特例の適用がある場合の記載例」https://www.nta.go.jp/taxes/shiraberu/shinkoku/kisairei/pdf/tokutei.pdf

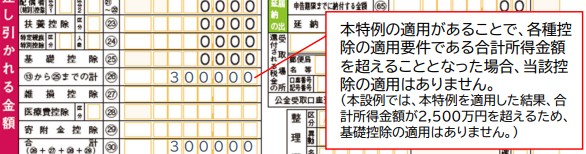

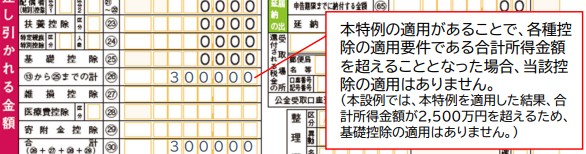

国税庁「特定の基準所得金額の課税の特例の適用がある場合の記載例」https://www.nta.go.jp/taxes/shiraberu/shinkoku/kisairei/pdf/tokutei.pdf - 基礎控除が使えない(設例では合計所得金額が2,500万円を超えるから)

国税庁「特定の基準所得金額の課税の特例の適用がある場合の記載例」https://www.nta.go.jp/taxes/shiraberu/shinkoku/kisairei/pdf/tokutei.pdf

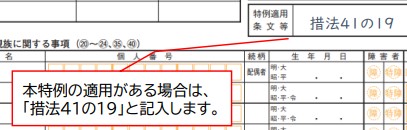

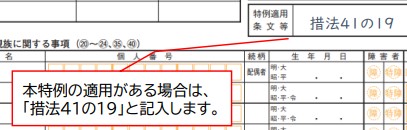

国税庁「特定の基準所得金額の課税の特例の適用がある場合の記載例」https://www.nta.go.jp/taxes/shiraberu/shinkoku/kisairei/pdf/tokutei.pdf - 特例適用条文の記載(措法41の19)

国税庁「特定の基準所得金額の課税の特例の適用がある場合の記載例」https://www.nta.go.jp/taxes/shiraberu/shinkoku/kisairei/pdf/tokutei.pdf

国税庁「特定の基準所得金額の課税の特例の適用がある場合の記載例」https://www.nta.go.jp/taxes/shiraberu/shinkoku/kisairei/pdf/tokutei.pdf

設例では扶養する配偶者がいないため、所得控除の影響は基礎控除のみとなりますが、仮にいた場合には配偶者控除(配偶者特別控除)も申告者本人の所得要件があることから、適用対象外となります。

なお、今回は所得税の確定申告書の記載例となりますが、設例の場合は、次の国民健康保険料の額に多大なる影響を及ぼします。現状、サラリーマンでないミニマムタックスの影響は、所得税や住民税だけでない点にもご留意ください。

関連コンテンツ:

ミニマムタックスの記載例が公表 国税庁

ミニマムタックスの記載例が公表 国税庁