作成日:2018/07/10

受取配当等の益金不算入制度 国税庁より注意喚起

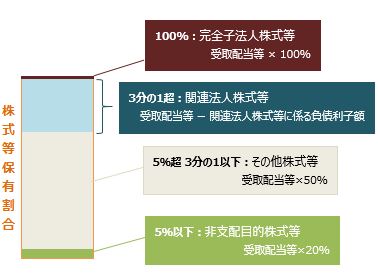

法人が他法人へ出資(投資)をし、配当を受け取った場合には、「受取配当金」として法人税の課税の対象となりますが、その出資割合に応じて最高全額が課税の対象から外れる『受取配当等の益金不算入制度』があります。

この制度は、平成27年度税制改正により、出資割合(持株割合)に応じて次の4つの区分に分けて、『受取配当等の益金不算入制度』を計算することとなっています。

- 完全子法人株式等

- 関連法人株式等

- その他株式等

- 非支配目的株式等

この点について、国税庁サイト上で注意喚起がなされています。

○■別表八(一)を使用するに当たっての注意点

http://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/hojin/shinkoku/itiran2018/beppyo/8_1.htm

○■別表八の二を使用するに当たっての注意点

http://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/hojin/shinkoku/itiran2018/beppyo/8_2.htm

○■別表八の二付表を使用するに当たっての注意点

http://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/hojin/shinkoku/itiran2018/beppyo/8_2a.htm

ちなみに、“別表八の二”は連結法人が作成する別表です。

注意喚起内容は、いずれも同じで、「非支配目的株式等」であるにもかかわらず「その他株式等」に記入して計算しているケースが見受けられる、というものです。

つまり、保有割合5%以下の株式等に係る受取配当等について、本来「非支配目的株式等」として受取配当等の2割相当しか法人税の対象から外せないのに、「その他株式等」に入れて5割(半分)相当を法人税の対象から外していますよ、というものです。

大抵、上記表のように、保有割合の上位から順に区分が表示されています。

国税庁の注意喚起そのままの表現を借りるとするならば、「その他株式等」は3つの区分“いずれにも該当しない”場合のみ記載する区分です。

そのため保有割合を確認した後に、まずは下記3区分にわけて、そのいずれにも該当しない場合に「その他株式等」に区分する、という導き方をするとよいでしょう。

- 完全子法人株式等

- 関連法人株式等

- 非支配目的株式等

関連コンテンツ: