作成日:2015/01/30

延滞税の計算期間について最高裁判決が出て、国税側は還付手続きへ

昨年12月12日に最高裁で、延滞税の計算期間について判決が出されています。

これに関連して、国税庁サイト上でそういった事例の場合には、延滞税を計算し直して返すべき税額が生じた場合には還付し、今後同様の事例が生じた場合には、判決に沿った計算をします、という趣旨のお知らせが掲載されています。

○最高裁判所判決に基づく延滞税計算の概要等について

http://www.nta.go.jp/sonota/sonota/osirase/data/h27/150113/01.pdf

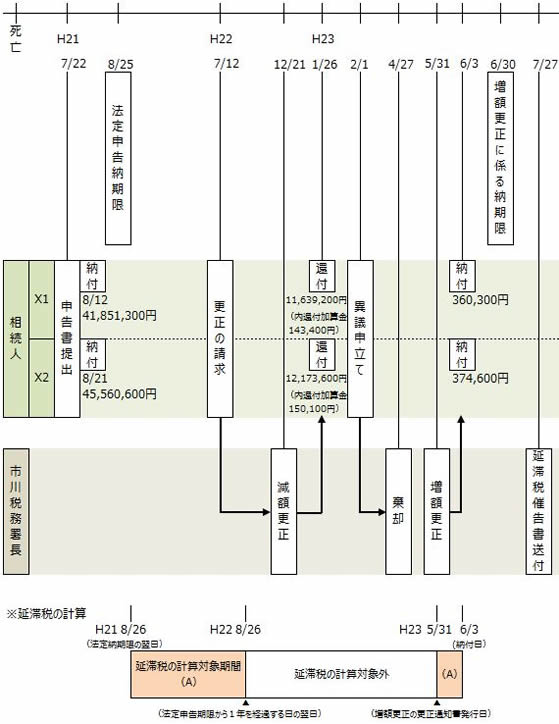

この判例について、判決文を読んで簡素に時系列で示してみました。

この事案では、一度減額更正をした後に、増額更正しています。その減額と増額の更正を行った結果、増額更正により納付した税額あわせても、当初の申告納付分よりも少ない納税額でした。それにもかかわらず、現行の延滞税の計算を適用している点が争われています。つまり、当初の納期限の翌日から延滞税をカウントし始め、さらに増額更正後、納期限前の納付であっても納付日までが延滞税の計算期間として含まれている点です。

最高裁の判決文では、「本件の場合において,仮に本件各相続税について法定納期限の翌日から延滞税が発生することになるとすれば,法定の期限内に本件各増差本税額に相当する部分を含めて申告及び納付をした上告人らは,当初の減額更正における土地の評価の誤りを理由として税額を増額させる判断の変更をした課税庁の行為によって,当初から正しい土地の評価に基づく減額更正がされた場合と比べて税負担が増加するという回避し得ない不利益を被ることになるが,このような帰結は,法60条1項等において延滞税の発生につき納税者の帰責事由が必要とされていないことや,課税庁は更正を繰り返し行うことができることを勘案しても,明らかに課税上の衡平に反するものといわざるを得ない。そして,延滞税は,納付の遅延に対する民事罰の性質を有し,期限内に申告及び納付をした者との間の負担の公平を図るとともに期限内の納付を促すことを目的とするものであるところ,上記の諸点に鑑みると,このような延滞税の趣旨及び目的に照らし,本件各相続税のうち本件各増差本税額に相当する部分について本件各増額更正によって改めて納付すべきものとされた本件各増差本税額の納期限までの期間に係る延滞税の発生は法において想定されていないものとみるのが相当である。」と述べています。

したがって、「本件各相続税のうち本件各増差本税額に相当する部分は,本件各相続税の法定納期限の翌日から本件各増額更正に係る増差本税額の納期限までの期間については,法60条1項2号において延滞税の発生が予定されている延滞と評価すべき納付の不履行による未納付の国税に当たるものではないというべきであるから,上記の部分について本件各相続税の法定納期限の翌日から本件各増差本税額の納期限までの期間に係る延滞税は発生しないものと解するのが相当である。」と結論づけていました。

あまり発生する事案ではありませんが、判決文にご興味のある方は、以下のURLからダウンロードして、ご確認ください。

○平成25(行ヒ)449 延滞税納付債務不存在確認等請求事件

平成26年12月12日 最高裁判所第二小法廷 判決 破棄自判 東京高等裁判所

http://www.courts.go.jp/app/files/hanrei_jp/689/084689_hanrei.pdf

関連コンテンツ: